Schwankende Einnahmen, höheres Ausfallrisiko: Viele Banken vergeben ungern Kredite an Selbstständige. Was du als Selbstständige/r beachten solltest, wenn du ein Darlehen beantragst.

Viele Selbstständige verdienen bestens und haben eine Top-Bonität. Dennoch haben auch sie es oft schwer, von Banken Kredite zu erhalten. Kreditinstitute begründen ihre Haltung mit den schwankenden Einnahmen von Selbstständigen und Freiberuflern.

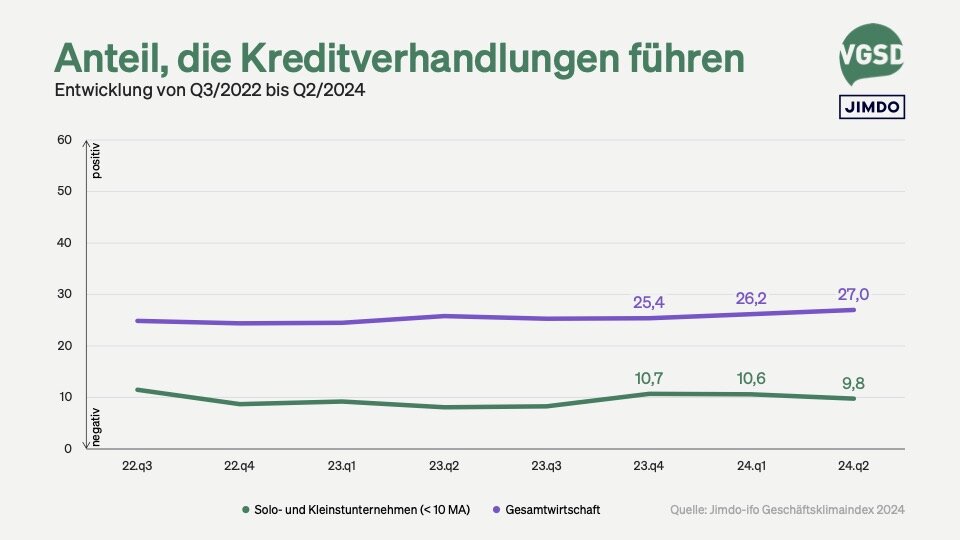

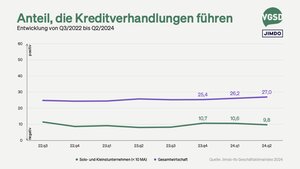

Ein Blick in die Statistik zeigt: Solo- und Kleinstunternehmen (mit weniger als zehn Mitarbeiter/innen) nehmen sehr viel seltener Bankdarlehen in Anspruch als größere Unternehmen. Nur etwa jedes zehnte führte in den letzten drei Monaten Kreditverhandlungen mit Banken, wie die Geschäftsklima-Befragungen des Münchner ifo-Instituts für den VGSD und Jimdo zeigen. Der Großteil davon dürfte auf Unternehmen mit Mitarbeitern entfallen. Wie viele Solos und Kleinstunternehmer von einer möglichen restriktiven Vergabe schon vorab abgeschreckt werden oder inwiefern es schlicht weniger Bedarf als bei größeren Unternehmen, wurde dabei nicht erfragt.

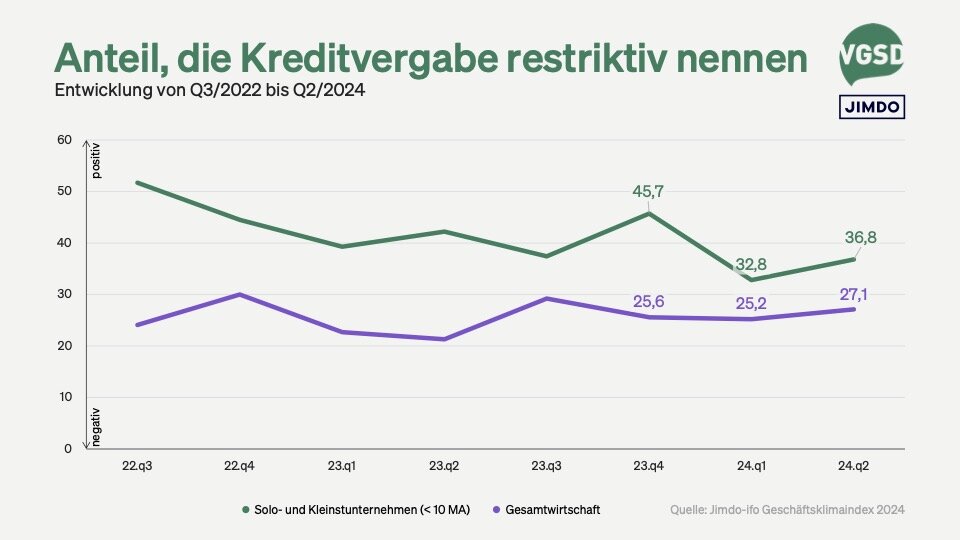

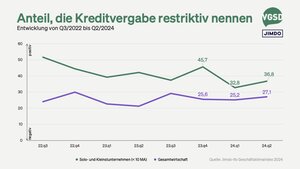

Von den Solos und Kleinstunternehmen, die solche Verhandlungen führten, gaben im letzten Quartal 37 Prozent an, die Banken hätten sich nicht "entgegenkommend" oder "normal" verhalten, sondern die Gespräche seien "restriktiv" verlaufen – weit mehr als bei den größeren Unternehmen. Dabei ist dieser Wert noch günstig: Vor zwei Jahren wurde die Verhandlungsführung noch in jedem zweiten Gespräch als restriktiv empfunden.

Kleinere Unternehmen werden von den Bankern also kritischer beäugt als Große, auch wenn sich die Schere in den vergangenen beiden Jahren ein wenig geschlossen hat. Wie kommst du als Solo oder Kleinstunternehmen dennoch an einen Kredit?

Wichtig ist den Banken ein regelmäßiges Einkommen in ausreichender Höhe. Das kann auch aus nicht-selbstständiger Tätigkeit, aus Mieteinnahmen oder Kapitalerlösen stammen. Der Gewinn aus einer selbstständigen Tätigkeit kann je nach Geschäftsmodell und ganz besonders in der Zeit nach der Gründung erheblich schwanken.

Nicht mit monatlichen Belastungen überfordern

Die monatlichen Belastungen für Zinsen und Tilgung sollten relativ zum Einkommen nicht zu hoch sein, so dass sie auch bei einer unerwarteten Verschlechterung der Einkommensverhältnisse nicht zu einer Überforderung führen.

Die Bonität, also die pünktliche Bezahlung früherer Kredite, ist ebenfalls von Bedeutung. Im Rahmen des Kreditantrags wird regelmäßig die Zustimmung zu einer Schufa-Abfrage eingeholt. Einmal jährlich kann man dort (und bei ähnlichen Dienstleistern) kostenlos eine Selbstauskunft anfordern, um sich ein Bild über die eigene Kreditwürdigkeit zu verschaffen. Zum Thema Schufa und Kreditaufnahme findest du bei uns mehrere Experten-Talks.

Auch das Vorhandensein von Sicherheiten (Immobilie, Risikolebensversicherung, Wertpapierdepot) kann die Chancen auf einen Kredit deutlich erhöhen. Vielleicht ist dein Ehepartner oder ein enger Familienangehöriger auch bereit zu bürgen.

Diese Unterlagen braucht die Bank von dir

Für die Bank ist die Fähigkeit entscheidend, den Kredit wieder zurückzubezahlen. Folgende Unterlagen musst du in der Regel vorlegen:

- Unterschriebene Jahresabschlüsse (Bilanz oder Einnahmen-Überschuss-Rechnung) der letzten zwei Jahre.

Aus ihnen lassen sich Schlüsselgrößen wie Umsatz, Gewinn ablesen und Kennzahlen wie die Umsatzrendite ableiten und vergleichen. Interessieren dürfte die Bank auch, wie zeitnah der Jahresabschluss erstellt wurde, ob man also die eigenen Zahlen gut im Griff hat. Das dürfte auch beim Bankgespräch über den Kredit eine wichtige Rolle spielen. - Die unterschriebene aktuelle betriebswirtschaftliche Auswertung (BWA).

Diese kann der Steuerberater generieren, sofern du die Buchhaltung nicht selbst erledigst. Sie gibt Aufschluss über den seit dem letzten Jahresabschluss vergangenen Zeitraum. - Die Einkommensteuerbescheide der letzten zwei Jahre.

Sie zeigen, über welche sonstigen Einkunftsarten du als Antragsteller/in verfügst. - Eigenmittelnachweise durch z. B. Konto- und Depotauszüge.

Mit den Depotauszügen weist du ein eventuell vorhandenes Wertpapiervermögen nach. Aus den Kontoauszügen lässt sich auf das Zahlungsverhalten schließen und auch darauf, wie sparsam du im privaten Bereich mit seinem Geld umgehst. - Einen Personalausweis oder Reisepass solltest du beim Kreditgespräch auf jeden Fall auch dabeihaben.

Besser vorab ein Gründerdarlehen?

Besonders schwer haben es Selbstständige und Freiberufler, die sich in der Gründungsphase befinden. Sie werden mangels "Historie" von den Banken besonders kritisch betrachtet. Oft ist es einfacher, auf Grundlage eines Businessplans ein Gründerdarlehen zu erhalten, als wenn man die Selbstständigkeit schon begonnen hat. Wenn du dir also eine Gründung noch überlegt, solltest du dich im Zweifel lieber früher als später um einen Kredit bemühen.

Weiter solltest du beachten:

- Eine zeitnahe und solide Buchhaltung erhöht das Vertrauen der Bank.

- Wer steuerlich mit allen Wassern gewaschen ist und einen geringen Gewinn erzielt, zahlt weniger Steuern, wird aber Probleme haben, einen Kredit zu erhalten.

- Einzelunternehmer und GbR-Gesellschafter/innen haften mit ihrem gesamten Vermögen. Bei haftungsbeschränkten Rechtsformen wie UG und GmbH lässt sich die Bank häufig eine persönliche Bürgschaft einräumen.

- Statt für einen Kredit zu bürgen, sind nahe Verwandte vielleicht auch bereit, dir direkt einen Kredit einzuräumen. Dieser ist dann oft mit geringeren Zinsen verbunden und flexibler.

- Wenn du das erste Mal einen Kredit beantragst, kann es hilfreich sein, dich von einem auf kleine Unternehmen und Existenzgründer spezialisierten Berater begleiten zu lassen. Teilweise können solche Beratungen durch Landesprogramme oder das BAFA (Bundesamt für Ausfuhrförderung) gefördert werden. Du erhältst dabei wertvolle Impulse für dein Business – und vielleicht auch den Rat, keinen Kredit aufzunehmen, weil sich die geplante Investition nicht ausreichend lohnt. Auch das kann sehr hilfreich sein und viel Ärger ersparen. Auf der VGSD-Website kannst du unter "Mitglieder" nach solchen Beratern suchen und die Suche auch auf BAFA-zertifizierte Berater einschränken.

Im Verhältnis höherer Bearbeitungsaufwand

Trotzdem kann es sein, dass du als Selbstständige/r deinen Kredit zu weniger günstigen Bedingungen erhältst als größere Unternehmen. Denn neben dem aktuellen, von der Europäischen Zentralbank vorgegebenen Zinsniveau spielen bei der Kalkulation der Kreditzinsen die Bearbeitungskosten und die Ausfallwahrscheinlichkeit eine wichtige Rolle. Kleinere Unternehmen nehmen in der Regel deutlich kleinere Kredite auf. Der Bearbeitungsaufwand unterscheidet sich nicht im gleichen Maße und fällt deshalb prozentual stärker ins Gewicht, was Darlehen für kleine Unternehmen verteuert.

Die Wahrscheinlichkeit, dass ein Kredit nicht zurückgezahlt wird, ist bei kleineren Unternehmen tendenziell höher. 2020 betrug er laut Creditreform ("Ausfallraten in der deutschen Wirtschaft") bei Unternehmen mit weniger als 500.000 Euro Umsatz 1,18 Prozent und bei solchen mit mehr als 250 Millionen Euro bei 0,58 Prozent. Andererseits helfen Landesförderprogramme und die KfW Bank bei der Kreditvergabe an kleine Unternehmen, indem sie den Banken zum Beispiel einen Teil des Ausfallrisikos abnehmen.

Wie sind deine Erfahrungen?

Die Wahrscheinlichkeit, einen Kredit zu erhalten und die Höhe des Zinses hängt auch stark von der Branche ab. Die Bank wird einem Zahnarzt lieber einen Kredit geben als einem Bauunternehmer, dessen Geschäft sehr viel zyklischer ist.

Hast du dich selbst schon einmal um einen Kredit bemüht? Was hast du dabei erlebt? Teile deine Erfahrungen gern in den Kommentaren!

Du möchtest Kommentare bearbeiten, voten und über Antworten benachrichtigt werden?

Jetzt kostenlos Community-Mitglied werden